11 Тригери податкового аудиту IRS - червоні прапори, про які слід знати, перш ніж подавати документи

У податковому аудиті IRS ставить під мікроскоп все ваше фінансове життя - ваші доходи, ваші активи та ваші витрати. І якщо ви не зможете довести їх задоволення, що ваше повернення було точним, підготуйтеся до штрафних санкцій, штрафів або навіть ув'язнення.

Але більшість аудитів IRS не є випадковими. Їх спрацьовують алгоритмічні «червоні прапори», які статистично вказують або на несправний прибуток, високі шанси нерозкритого доходу, або і те і інше. Деякі з кращих служб підготовки податків в Інтернеті, такі як Блок H&R і TaxAct, тепер додайте сповіщення, якщо ваше повернення містить червоні прапори внизу, хоча немає заміни для найму сертифікованого податківця, щоб гарантувати, що ваше повернення буде повним та точним.

Уникайте цих 11 червоних прапорів, коли готуєтесь повернутися, щоб запобігти небажаній увазі доброго дядька Сем:

1. Високий заробіток

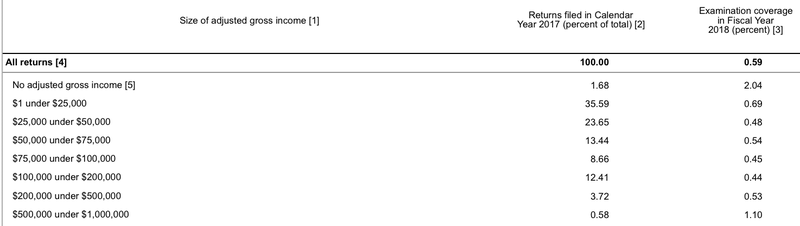

Згідно з останніми доступними даними - з 2017 року, IRS перевіряла 0,62% усіх податкових декларацій, або приблизно одну з кожні 161 декларації. Але чим вище звіт про доходи, тим вище шанси аудиту.

Платники податків, які отримали понад 10 мільйонів доларів доходу, мали страхітливі високі 14,52% шанси на аудит: понад один із семи повернень. Чому? Тому що саме там лежить найкращий удар за доларом IRS. Якщо вони зловить магната, який заробляє 10 000 000 доларів на рік, обманюючи свої податки, вони потенційно можуть переплатити мільйони доларів за несплачені податки.

Але якщо вони зловить Джо Бармена, не повідомляючи про його поради на 500 доларів, то IRS точно не сидить на золотій шахті не зібраного доходу. Ось як розкреслюються номери аудиту IRS для кожного податкового діапазону:

Коли ваш дохід зростає, підготуйтеся до додаткового контролю з боку Держслужби, особливо якщо він швидко зростає.

2. Недекларований дохід

Якщо ви працюєте для когось, будь то працівник W2 чи працівник, який уклав контракт на 1099 осіб, IRS, ймовірно, знає про це.

Зазвичай платник повинен подати W2 або 1099 бланків до IRS. Ваш біржовий брокер навіть подає 1099 секунд за дивіденди, які ви отримуєте від своїх акцій.

Якщо ви не задекларуєте дохід, але IRS отримує документацію, яку ви отримали, ви можете розраховувати почути їх.

Навіть коли ви отримуєте грошовий дохід і платник не подає 1099, IRS все ще використовує алгоритми, щоб перевірити свої звички споживання та декларованого доходу. Якщо вони не вирівняються, ви можете розраховувати на перевірку.

3. Високі відрахування відносно доходу

Якщо ви заробляєте на своїй роботі 95 000 доларів, але вимагаєте 90 000 доларів у вигляді податкових відрахувань, краще повірте, що IRS підніме їхні безгумні брови.

За деякими витратами, такими як відрахування відсотків за іпотечним кредитом, кредитори подають у IRS форму податку 1098. Вони точно знають, скільки ви витратили на іпотечний відсоток, тому навіть не думайте про завищення кількості.

А для інших відрахуваних витрат, таких як відрахування на благодійні внески та відрахування на освіту, IRS позначає ваш прибуток, якщо вони високі відносно ваших доходів. Зробіть собі прихильність і тримайте свої відрахування розумними відносно доходу, особливо часто зловживаних відрахувань, як відрахування з домашнього офісу..

Впевнені в законності своїх відрахувань? Візьміть їх, але зберігайте чудові записи, тому що вам, можливо, доведеться довести їх дійсність для IRS.

4. Завищені витрати бізнесу

Для самозайнятих платників податків відрахування витрат на бізнес за Графіком С - це мрія. Вони все ще можуть взяти стандартні відрахування, але вони також можуть відняти масу витрат - проїзд, домашній офіс та канцелярські товари - кілька прикладів. Найкраще, що тут відраховані витрати на бізнес зменшують не лише їх рахунок з податку на прибуток, але й рахунок податку на самозайнятість.

І IRS це знає.

Перш ніж отримати занадто вигідні витрати, ось кілька штучних пасів, яких слід уникати:

- Вимагати більше відрахувань, ніж прибутку (особливо за кілька років). Більшість підприємств втрачають гроші у перший-два роки. Зрештою, для започаткування бізнесу потрібні гроші, і мало хто з підприємств бачить негайний прибуток. Але чим більше витрат ви вимагаєте відносно доходу від бізнесу, тим більше шансів на аудит, особливо коли ви вимагаєте бізнес-збитків кілька років поспіль.

- Звітність круглих чисел щодо доходів або витрат. Бізнес безладний. Тож, коли IRS бачить акуратні, охайні круглі цифри, вони знають, що платник податків, ймовірно, округлив їх, що означає оцінку в кращому випадку і винахід в гіршому випадку. У свою чергу, це означає, що платник податків, ймовірно, не може скласти точну документацію для цих занадто досконалих круглих цифр.

- Списання 100% загальних особистих витрат. Які шанси на те, що платник податків використовує свій смартфон лише для бізнесу та має цілком окремий телефон для особистого життя? А як щодо окремих автомобілів, які ведуть тільки для бізнесу? Мало хто блукає з декількома телефонами в кишені чи гаманці. І мало хто тримає одну машину виключно для роботи, а одну виключно для особистого користування. Якщо ви не зможете довести, що ви виняток, не вимагайте 100% витрат на телефон, автомобіль чи інші витрати, які ви іноді використовуєте в особистому житті.

- Відрахування занадто багато для їжі, подорожей та розваг. Платники податків вважають все занадто спокусливим списати витрати на харчування, проїзд та розваги як бізнес-витрати. Звичайно, іноді самозайняті люди несуть ці витрати. Але будьте занадто жадібні, і IRS прийде стукати. Вони знають, що ця нечесна тризначність витрат зловживається так само, як вони знають, що платникам податків складно довести, що 100% витрат на поїздку були пов'язані з бізнесом. Також, згідно із Законом про пониження податків та робочих місць 2017 року, власники бізнесу більше не можуть відшкодувати витрати на розваги. Це означає, що більше відрахувань у гольф чи відрахувань на спортивні події більше немає, незалежно від того, скільки бізнесу ви обговорюєте за посиланнями. Візьміть відрахування на їжу та відрядження консервативно, якщо вони взагалі є, і ведіть докладні записи та квитанції. Якщо у вас немає записів про те, хто там був, про що ви говорили і чому це було пов’язано з бізнесом, не віднімайте витрати.

- Домашній офіс. Самозайняті люди все ще можуть вимагати відрахування з домашнього офісу, на відміну від працівників. Але IRS знає, скільки платників податків зловживають цим відрахуванням податку на самостійну зайнятість, полегшуючи аудит. Правила зрозумілі: ви можете відрахувати лише за місце у вашому будинку, яке використовується виключно для бізнесу. Не має значення, на скільки робочих електронних листів ви відповідаєте, сидячи на дивані у своїй вітальні, переглядаючи Netflix; ви не можете відрахувати за цей простір. Якщо у вас є власний офіс у вашому будинку, який ви використовуєте лише для роботи, ви можете відрахувати за нього. Якщо перший поверх вашого будинку - це громадська справа, наприклад, бар або перукарня, а ви живете в квартирі другого поверху, ви можете відрахувати за перший поверх. В іншому випадку не будьте милі і спробуйте заявити про свою спальню для гостей, яка має письмовий стіл в одному куті. Як остання думка, ви можете взяти відрахування з домашнього офісу лише в тому випадку, якщо ви звітуєте про прибутки. Його не можна використовувати для розширення звітних збитків.

5. Закордонні фінансові рахунки

IRS стає надзвичайно цікавим щодо іноземних активів. Вони знають, що багато ухиляються від сплати податків використовують офшорні піратські банки та податкові притулки, і як тільки вони вловить аромат іноземних активів, вони випускають гонців на полювання.

Якщо ви зберігаєте іноземні фінансові рахунки на загальну суму понад 10 000 доларів США разом у будь-який час протягом року, ви повинні подати звіт FinCEN 114 (FBAR). Якщо цього не зробити, це може призвести до жорстоких штрафних санкцій.

І хоча IRS, швидше за все, проводить аудит платників податків з оприлюдненими закордонними рахунками, те, що насправді гавкає собак, - це коли вони виявляють нерозкриті іноземні рахунки. Словом, будьте дуже уважні до своїх закордонних активів.

6. Грошові кошти

Ресторани, бари, перукарні, салони для нігтів, мийки автомобілів та інші кошти, що займаються лише готівкою, або підприємства, що займаються готівкою, готуються для проведення аудиторських перевірок. Чому? Тому що IRS знає, що важкий бізнес, який займається готівкою, може легше задекларувати доходи.

Громадські підприємства, які займаються готівкою, намагаються подвійно проводити аудиторські перевірки, оскільки їх так часто використовують для відмивання грошей.

Якщо ви керуєте важким бізнесом, тримайте пишні чисті книги та наймайте гострого бухгалтера.

7. Ствердження того ж залежного двічі

Лише один з батьків може претендувати на дитину як на утримання.

Якщо ви одружені, але подаєте файли окремо або розлучилися, це означає, що один із батьків не має щастя після повернення. Якщо потрібно, скористайтеся правилом автоматичного вимикача, знайденим у публікації IRS 501.

На відміну від багатьох інших червоних прапорів у цьому списку, ця помилка податкової декларації зазвичай є лише такою: помилка. Але не робіть цього, тому що, якщо ви заявляєте про те, що один і той же залежний двічі, позначатиме ваше повернення як помилкове з IRS.

8. Витребування збитків від оренди

Серед багатьох переваг інвестування в нерухомість - податкові пільги. Але якщо ви вимагаєте збитків від орендної нерухомості, будьте готові створити резервну копію своїх номерів.

IRS дозволяє відшкодувати втрати від оренди до 25 000 доларів США від звичайного доходу W2 - якщо ви активно керуєте орендою. Якщо ви передаєте в аутсорсинг менеджера ресурсів, забудьте про це.

Навіть якщо ви самостійно керуєте, відрахування припиняється для платників податків, які заробляють понад 100 000 доларів, і цілком зникає для тих, хто заробляє 150 000 доларів або більше.

Володіння властивостями оренди ускладнює вашу податкову декларацію, оскільки ці нюанси є лише подряпиною на поверхні правил. Найміть бухгалтера, знайомого з інвестиціями в нерухомість, щоб максимізувати ваші відрахування та не допускати себе до перехрестя дядька Сема.

9. Визначення втрат для хобі

Витрати на хобі не підлягають оподаткуванню. Період.

Щоб кваліфікуватись як фактичний бізнес з відрахувальними витратами, діяльність повинна мати розумне очікування отримання прибутку і повинна вестись у діловому порядку. Якщо ви заробляєте гроші в основному на роботі на W2 або інших джерелах і намагаєтеся стягувати збитки від «бізнесу» протягом декількох років поспіль, це часто позначає ваше повернення для перевірки людського агента. А коли вони побачать "бізнес", який підозріло звучить як хобі, очікуйте візиту.

Звичайно, ніхто не каже, що ви не можете перетворити своє хобі на гроші, що робить гроші. Просто переконайтеся, що ви зробите це, перш ніж почати вимагати витрат.

10. Отримання раннього розподілу від IRA або 401 (k)

Коли ви знімаєте гроші зі свого пенсійного рахунку до 59-річного віку, це вважається розподілом і нараховується штраф у розмірі 10%, плюс несплачені податки. Багато платників податків нехтують платити цю пеню - і чують про це від Держслужби.

Ваш зберігач плану звітує про всі розподіли пенсійних рахунків до IRS; вони вже про це знають. Якщо ви не зможете оголосити щось, про що вже знає IRS, ви можете здогадатися, що відбувається.

Уникайте цього питання, якщо можете, і торкайтеся своїх пенсійних заощаджень лише після виходу на пенсію.

Підказка: Якщо у вас є доступ до спонсорованого роботодавцем плану 401 (k), переконайтеся, що ви підпишіться на Blooom. Вони зроблять безкоштовний аналіз вашого акаунта, щоб переконатися, що ви правильно диверсифіковані, маєте правильний розподіл активів та не платите занадто багато плати.

11. Повідомлення про виграш від азартних ігор

Багато азартних гравців не знають, що казино звітують перед IRS, використовуючи форму W-2G. Ще раз дядько Сем знає більше, ніж ви думаєте, що він робить, і коли казино повідомляє про велику виграш з вашого боку, і ви нехтуєте його розкривати, ви можете очікувати аудиту.

Азартні гравці повинні розкривати будь-які виграші як "інші доходи" у формі 1040. Професійні азартні гравці повинні декларувати свої доходи за Графіком С.

Але там, де гравці насправді потрапляють у проблеми, - це звітування про втрати. За законом, втрати від азартних ігор можуть використовуватися лише для компенсації виграшів від ігор, а не інших видів доходу. Єдиний виняток зроблений для професійних азартних гравців, і якщо ви намагаєтеся стверджувати, що ви професійний азартний гравець зі збитками на Вашому Графіку С, отримуючи заробітну плату на W2 штату, очікуйте ретельної перевірки..

Заключне слово

Останніми роками було багато розмов про роботи та автоматизацію, що замінили всі наші робочі місця. Бухгалтери прямо лежать у списку загрозливих професій, враховуючи, наскільки складена податкова підготовка на основі норм та логіки.

Податкові закони США залишають стільки місця для тлумачення, що воно часто приймає рішення про рішення. Оскільки ваша податкова декларація стає товстішою та складнішою, один із фінансових радників, яких ви повинні найняти, - це бухгалтер.

Іноді хочеться, щоб хтось сказав вам не просто те, що ви можете зробити, а те, що ви повинні зробити. Звичайно, можливо, ви зможете збільшити витрати до відрахування, але якою ціною з точки зору аудиторського ризику?

Кожен раз, коли ваша податкова декларація включає один або декілька червоних прапорів вище, будьте обережні, щоб вести ретельний облік. Податковий чоловік цілком може прийти за вами.

Ви коли-небудь проходили аудит? Що привернуло увагу IRS?