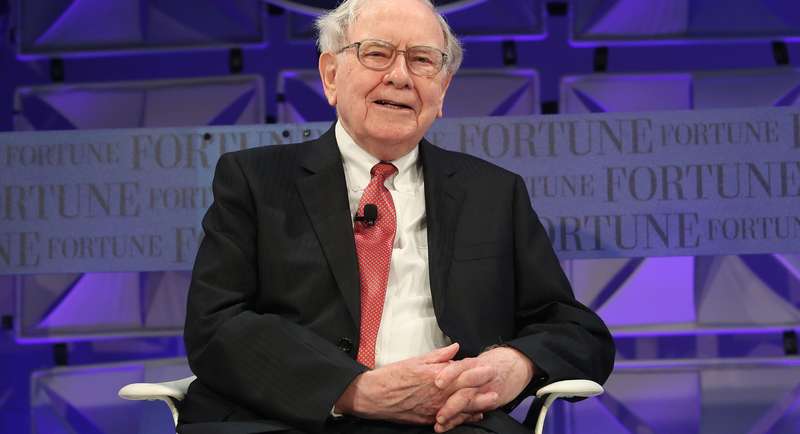

Як інвестувати, як Уоррен Баффет - 5 ключових принципів

Уоррен Баффет не став мільярдером як інвестор, і він не «інвестує» таким чином, як це зазвичай зображено в популярних ЗМІ. Це може бути сміливим твердженням, але як тільки ви зрозумієте його фактичні прийоми накопичення багатства, ви зможете почати керувати власними інвестиціями подібним чином.

Правда про Уоррена Баффетта

Баффет не інвестор - він власник. Інвестор - це вчитель, який вкладає 100 доларів на місяць у взаємний фонд, або продавець, який бере свій бонус у розмірі 2500 доларів та купує акції Apple, замість того, щоб їхати у відпустку. Інвестор - це бухгалтер, який 5% взяв із своєї зарплати, щоб інвестувати в 401 тис. Планів своєї компанії.

Це не те, що робить Баффет. Уоррен Баффет купує достатньо запасів, щоб можна було розмістити себе в радах компаній. Навіть на початку, коли він був не зовсім мільйонером, інвестиційне партнерство він придбав у компанію під назвою Sanborn Map Company, де він став членом правління. Якщо ви є членом правління будь-якої компанії, ви можете керувати керівництвом компанії та наймом або заміною керівників та фінансових директорів. Але це не те, що ми з вами можемо зробити. Ви не опинитесь у правлінні публічно проданої компанії, інвестуючи одночасно 100, 200 доларів або навіть 1000 доларів.

Цей момент важливий з двох причин. По-перше, це забирає частину світіння та заманювання від того, що робить Баффет. Він не просто знаходить занижену компанію, купує її і сідає назад в Омаху, щоб порахувати зароблені гроші. Так, він ретельно ставиться до компаній, які він купує. Однак на початку своєї кар'єри він потрапив у траншеї, так би мовити, і мав активну руку в тому, що багато компаній, в які він вкладав гроші.

По-друге, він підкреслює той факт, що якщо ти хочеш багатства, ти повинен бути власником. Це правда, що ви можете заощадити та інвестувати трохи на тривалий переїзд, і якщо у нас не буде краху на ринку, як у 1987 році, наприкінці 2000-го чи 2008-го, то ви можете закінчити пару мільйонів доларів у віці 65 років. Якщо, однак, ви хочете, щоб ці гроші були скоріше, тоді найкращий спосіб - це володіти або брати участь у власності на бізнес.

Баффет «Купуйте і тримайте?»

Баффет використовується як приклад ЗМІ та фінансових радників, чому слід купувати та триматися. Але зображення не дуже точне. Купуючи та тримаючи акцію, ви купуєте її та тримаєте її незалежно від того. Не має значення, чи є хороші новини чи погані новини, президент демократів чи республіканців, спад чи економічний бум. Ви тримаєте акції через добрі та погані часи.

Баффет, з іншого боку, купує з конкретних причин, і коли цих причин більше немає, він продає. Відомий як інвестор цінності - той, хто купує акції з низьким співвідношенням ціна / прибуток - Баффет шукає хороші ціни, надійне управління та конкурентну перевагу. Наприклад, у листі до акціонерів 1996 року він назвав GM, Sears та IBM як компанії, які були чудовими, але не могли залишатися конкурентоспроможними на своєму ринку, і тому вони мали б компанії скинути портфель.

Придбати запас і зберегти його назавжди - це не те, що робить Мудрець Омахи. З перших 20 компаній, в які Баффет інвестував, єдиною, яку він досі займає, є Беркшир Хетхауей, і це, мабуть, лише її назва. Кожного з інших 19 йому більше не належить. Однак у нас є письменники, фінансові консультанти, керівники ділових новин та самопроголошені вчителі з інвестицій, які говорять вам зробити саме це. Але якщо найбагатший у світі "інвестор" цього не робить, то чому б вам це зробити?

Як інвестувати, як Уоррен Баффет

Хоча ви, мабуть, не матимете власності у компаніях, в які інвестуєте, ви можете дотримуватися підходу Баффетта для отримання більшого прибутку та зменшення збитків. Етапи прості для розуміння, хоча вони можуть бути нелегкими у виконанні:

- Складіть перелік критеріїв для придбання запасу. Наприклад, ви можете шукати акції в певній галузі та з певним співвідношенням ціни та заробітку або середньою середньою оцінкою в 6 місяців. Пам'ятайте лише, що ціна акцій не повинна бути єдиним критерієм. Часто хороша компанія опускається в ціні завдяки ринку чи сектору - що може запропонувати хорошу можливість придбання, доки будуть виконані встановлені вами критерії..

- Інвестуйте у знайомі вам галузі та компанії. Зрозумівши щось про галузі чи компанії, в які ви інвестуєте, буде легше бути в курсі тенденцій галузі та новин компанії. Стратегія інвестування, що ґрунтується на ажіотажній основі або дотримується підказок інших акцій, є рецептом довгострокових невдач. Якщо ви зацікавлені в компанії, яку ви не знаєте, але про неї чуєте багато, спершу досліджуйте її.

- Залишайтеся готівкою, якщо необхідно. Якщо жодна компанія у вашому списку не відповідає вашим інвестиційним критеріям, залишайтеся готівкою. Готівка - це позиція.

- Слідкуйте за компаніями. Після інвестування щомісяця слідкуйте за компаніями. Не дивіться на них щодня.

- Продаж у потрібний час. Коли компанія більше не відповідає вашим причинам купівлі, продайте акції. Якщо ви визначили, що її потрібно перевищувати дворічну середню ціну акцій, і вона опуститься нижче неї, то ви продаєте. Саме це сумує більшість послідовників Бафетта. У нього є правила, і він старанно їх дотримується. Коли компанія більше не відповідає його критеріям, він продає. Протистояти прагненню виправдатись, щоб залишитися в інвестиціях. Продай це. Період.

Ціннісні інвестиції в дію

Ціннісні інвестиції в дію

Наприкінці 2004 року ви могли придбати Apple за 32 долари за акцію. Вашою причиною здійснення цієї покупки могло бути те, що ви побачили хвилю iPhone та iTunes, і ці продукти домінували на ринку. Наприкінці 2008 року ринок знизився, і Apple також знизився, скинувши з 172 доларів за акцію до 97 доларів за акцію. Однак причини придбання Apple не змінилися, тому було б розумно зберігати свої акції та навіть купувати більше.

Зараз Apple торгує $ 680 за акцію. Контрастуйте це з Yahoo! Він домінував у світі пошукових систем, а потім з’явилася невеличка компанія під назвою Google. Тепер, Yahoo! не може конкурувати, втративши частку ринку, що вона не повернеться. Якщо ви купили Yahoo! оскільки він домінував в просторі пошуку в Інтернеті, то тепер є далеко минулий час продати. То чому б ви купували і тримали його? Уоррен Баффет не хотів.

Заключне слово

Уоррен Баффет не звертає уваги на щоденні ціни на акції, і йому особливо не байдуже, що має сказати преса. Крім того, він може менше піклуватися про новітні технології. Що він хоче знати, чи розуміє бізнес. Це недооцінено? Це заробляє гроші? Якщо відповідь є позитивною на ці запити, тоді Баффет купує. Якщо через п'ять років щось із цього зміниться, він продається. Простий і простий.

Це як інвестувати, як Уоррен Баффет. Це не його конкретні критерії, але окреслює його дисципліну у дотриманні своїх правил та принципів інвестування. Його критерії можуть бути вашими, або ви можете бути більш технічним інвестором, який використовує математику та акції. Незалежно від того, які критерії ви встановите, ви можете не стати мільярдером, але у вас буде менше втрат в одних інвестиціях, а більше прибутку в інших.

Ціннісні інвестиції в дію

Ціннісні інвестиції в дію